中新经纬3月18日电 (魏薇)近日,中国工商银行南宁分行(下称工行南宁分行)逾2.5亿元存款“不翼而飞”的事件引发公众关注。

@广西工行宣传微博18日发布了一则工行南宁分行的公告称:受害人为获非法高息致资金损失,梁某系个人犯罪行为,将依法处理。该行坚持依法合规经营,对违法违规行为严肃处理、绝不姑息,将依法合规处理此事,保障客户合法权益。

有律师在接受中新经纬采访时表示,本次事件是典型的刑、民交叉的事件。在我国司法实践中存在“先刑后民”的处理原则。从现有资料来看,南宁中院也并未认定银行不担责,只是表达这个案子现在审的是作案人的刑事责任,银行的责任需要另案处理。投资者可以继续追究工行的责任。

“企业为银行做存款贡献,月息约2.5%”

根据储户段女士提供的一份南宁市中级人民法院的刑事判决书,经审理查明,2018年9月至2019年5月,工行南宁分行个人金融业务部总经理梁某以为贷款企业做存款贡献为由,通过3名中间人找有闲置资金的客户到工行办理大额存款业务,承诺除给予正常的银行大额存款利息外,额外支付给中间人每个月4.5%左右的收益。为顺利窃取储户存单款,梁某还指使下属时某伪造存单等银行票证,趁储户不备替换真实存单。

段女士向中新经纬回忆道,2018年底,其邻居告诉她,工行揽储任务量比较大,因此想介绍给一些亲戚朋友来体验大额定期存单业务,门槛50万元。

“我的一个邻居去试了,回来说是亲自在柜台办理,所有流程都是正规的。”于是,2019年1月4日,段女士在工行南宁分行的一间私人办公室见到了梁某。

在这里,梁某向段女士介绍了这项业务,“她说,因为企业要向工行申请贷款,工行审批贷款给企业是有条件的,企业必须为工行做存款贡献,但企业没有那么多钱,所以工行就帮企业找来我们这样的储户,愿意做定期存款,然后由企业付给我们这些储户利息,月息大概是2.5%。第一次我存了50万元。”段女士说。

段女士还称,梁某要求其将存单放到一个信封内,并且要求不能打开,其给出的理由是打开提前支取会影响工行的业绩,直到到期时,在企业、银行和储户三方均在场时才能开封。

“第一次办理该业务非常谨慎,有丈夫和同事的陪同,一起去了梁某介绍的工行南宁市桃源支行办理大额定期存单。”段女士说。

在存款后几天,段女士表示,收到了其邻居打来的利息。三个月存款到期后,4月9日,她来到工行南宁市衡阳支行取款,同时又进行了第二次存款,这次她存了100万元。4月11日,梁某打电话让段女士到工行南宁分行进行存单封存,“第二次时我放松了警惕,一个人去的,后来才知道,梁某可能早就准备好一个假存单,趁我不注意将存单调包。”

段女士所拍在被掉包前存入的100万元真存单 来源:受访者提供

封存后,段女士称,梁某又告诉她工行需要远程核验大额存单客户的身份证,工行南宁市枫林路支行有该设备,故她又前往该支行。“我在银行里等了一会儿后,梁某才到达,之后从我手里接过身份证,就递给了方某,方某当时身穿制服,拿过身份证后就进了柜台,几分钟之后就出来把身份证还给我了。”段女士回忆道。

2019年5月的一天,段女士听说有人发现手上存单是假的。“我赶到银行后给柜员说要取钱,对方说这张存单是假的,后来在银行系统里查询我的账号发现我的存单被销户了。”她说。

工行南宁分行称,受害人为获非法高息致资金损失,梁某系个人犯罪行为,将依法处理。

针对有媒体报道工行南宁分行原部门经理梁某骗取被害人资金,工行南宁分行相关负责人表示,目前司法认定梁某属个人犯罪行为,不属于职务侵占行为;同时,受害人受非法高息引诱,通过非正规程序操作,导致资金损失。

大额存单如何被他人支取?

梁某如何实现存单的“偷梁换柱”?一审判决书披露,梁某向中间人及被害人提出四点要求:一是大额存单的密码必须设置成企业方指定的密码;二是存单必须要在其和企业方、客户方在场的情况下用信封封存,在三方见证下用信封封存好后,三方在封口上签字;三是存单到期后,必须要在三方见证下打开之前封存的信封,由企业方陪同取款;四是将存单封存后,客户要将身份证交给其或企业方代表去核实客户身份。

根据判决书,梁某在被害人到工商银行办理大额存单时,便让其下属时某以企业方代表的名义陪同,要求被害人设置指定存单密码。在被害人钱款存入银行后,进行存单封存时,梁某与时某使用事先伪造好的大额存单,趁被害人不备之机,将真实存单调换。

在拿到存单后,梁某又是如何将钱转到自己账户?段女士质疑工行在这一过程或存在违规,“即便大额存单的密码被对方骗取,但大额存单是一个独立的密码,定期账户的钱是不能用于转账的,必须先回到本人的借记卡才能对外转账,而梁某并未掌握我的借记卡和借记卡密码,钱如何能从账户中取出并转走?”

段女士等储户曾向有关部门举报工行南宁分行存在办理大额存单相关业务过程中,将大量存单储蓄账户内的款项直接转入非储户本人账户的情况。根据中国人民银行南宁支行2020年11月6日作出的举报答复意见书,经核实,工行南宁分行在办理相关业务过程中,先对定期存单储蓄账户进行销户处理,账户销户后,再将本金利息存入指定账户,未发现存在为储户办理转账结算的情况。

判决书显示,在伪造的存单被封存后,梁某又以核验客户身份为由,让被害人将身份证原件交给时某,时某明知梁某窃取被害人存单款,仍携带客户身份证原件、被害人的真实存单到银行柜台,使用事先掌握的密码,通过代办客户取款的业务将被害人存单中的钱款取出,转存至梁某和时某控制的账户。

另外根据段女士提供的桂银保监罚决字[2021]2号处罚内容,2018年9月至2019年5月期间,工行南宁共和支行收到工商银行“业务运营风险管理系统”及工商银行南宁分行运营部内部邮件提示辖内枫林路支行出现同一代理人多次提前代理支取大额存单、资金流向异常的11起风险事件单后,对异常情况核查不到位,未采取有效的风险管控措施,未组织相关部门及网点消除风险隐患。

对于该事件,中新经纬联系工行南宁分行办公室相关负责人,其表示,目前事件正在审理当中,等判决结果出来整个事件就会比较清晰,目前不好作评价。

银行是否应该承担责任?

2021年11月19日,南宁中院作出一审判决:梁某因犯盗窃罪、诈骗罪、伪造金融票证罪等,被判处无期徒刑;时某及另两名案犯分获七至十五年不等有期徒刑。段女士称,梁某在法庭上称自己是职务侵占罪,并在一审宣判后提起上诉,目前二审仍在审理当中。

尽管一审判决责令各被告人退赔各被害人的经济损失,但仍无法挽回储户的全部损失,而本案中银行是否应该承担相应责任?南宁中院在判决书中表示,“梁某原所属单位是否是退赔责任主体并不在本案审理范围之内,本院不予评判。”

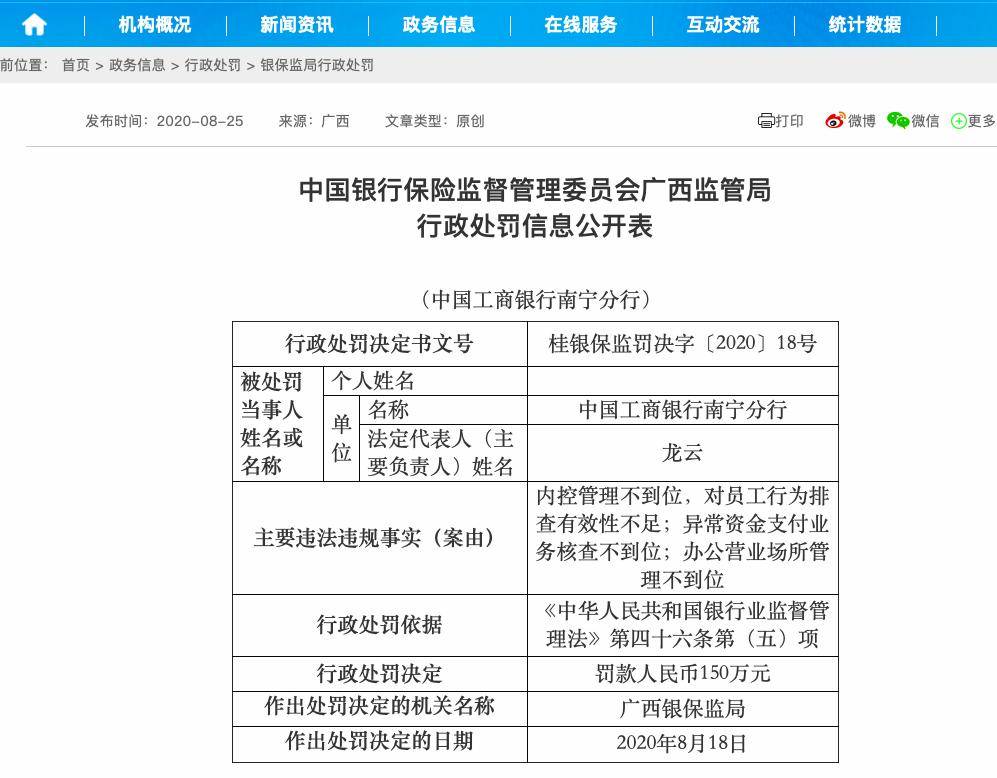

中银律师事务所高级合伙人杨保全对中新经纬分析称,中国银保监会广西监管局在2020年8月对梁某进行了行政处罚,同时也对其所在的工行南宁分行作出了行政处罚。由此可以看出工行南宁分行在该案中应该负有一定的责任。

来源:银保监会官网

他进一步指出,本次事件是典型的刑、民交叉的事件。在我国司法实践中存在“先刑后民”的处理原则。从现有资料来看,南宁中院也并未认定银行不担责,只是表达这个案子现在审的是作案人的刑事责任,银行的责任需要另案处理。

另外,本案的一大焦点是梁某究竟是职务侵占罪还是盗窃罪。“我认为,本案是职务侵占罪、盗窃罪、诈骗罪的竞合。职务侵占、盗窃罪、诈骗罪侵害的对象都是财产的所有权,本案存在法条竞合和想象竞合的情况,不能因为最后定了盗窃罪、诈骗罪、伪造金融票证罪就否认梁某的职务犯罪行为。”北京市中闻(上海)律师事务所黄梦奇律师表示,储户依旧可以追究工行的责任,恰逢315,依法保护金融消费者的合法权益势在必行。

杨保全也指出,投资者可以继续追究工行的责任。认定盗窃罪而不认定职务侵占罪并不等于银行不承担责任。但他同时也提醒广大投资者,由于“先刑后民”的处理原则,需要等刑事案件调查清楚并结案,才能受理涉及刑事案件的民事诉讼。

近年来,银行存款不翼而飞的事件时有发生,很多案件中,储户往往是被高息所吸引。对此,浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林认为,银行获取存款是为了发放贷款,如果银行发放贷款的利率,比如按揭利率是5%,那么它如何可能以月息2%-3%来吸收存款?这从逻辑上就说不通,事出反常必有妖,如果了解银行的资金用途,就应该对高息揽储有足够的警惕。

盘和林指出,“做回报”在银行体系中是有的,也就是说储户额外的收益来自于企业,企业通过支付额外的费用给储户来达到银行的存款要求,存单是正常出具的,但额外费用是企业给的。“的确存在这种情况,这种现象在未来要给予打击。”盘和林说。

北京市京师律师事务所律师孟博表示,这个案件也再次给银行以及广大储户敲响了警钟。

孟博指出,对于银行而言,应当强化对员工选任和日常履职的管理,加大对营业网点的监督检查力度,对于员工的违规行为及时发现、及时制止。应当加强对储户的风险提示,如在大堂等主要营业场所以简明、清晰、易懂的方式对客户进行警示和指引等,力求防患于未然。

对于储户来说,他强调,应当提升风险意识,提高甄别能力,不要贪图所谓的高回报,要加强对自身资金安全的风险防范,捂好自己的钱袋子。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨

更多精彩内容请关注中新经纬(jwview)官方微信公众号。