图片来源:视觉中国

乐视网事件继续发酵。

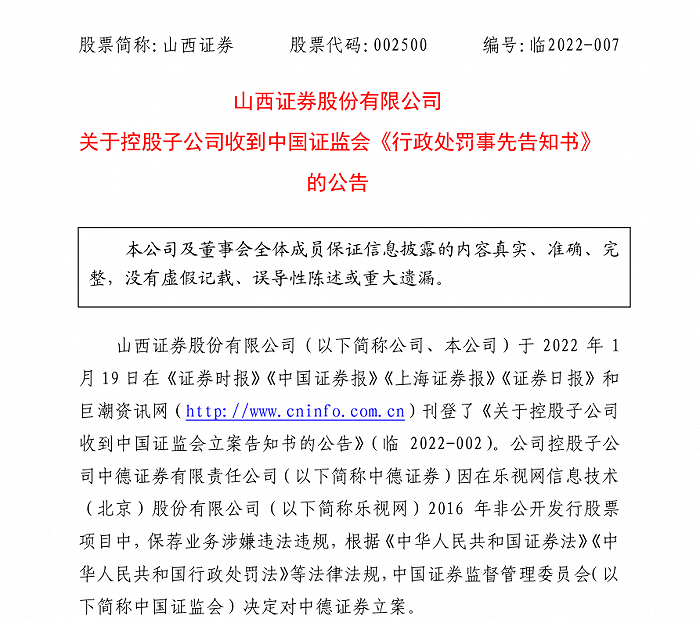

3月20日,山西证券发布了关于控股子公司中德证券收到中国证监会《行政处罚事先告知书》的公告。具体而言,2022年3月18日,中德证券及乐视网2016年非公开发行项目签字保荐代表人杨丽君、王鑫收到中国证监会《行政处罚事先告知书》。

不只中德证券,因乐视网IPO案,深圳证监局也于近日向平安证券下达行政监管措施事先告知书,拟对平安证券责令改正并暂停保荐机构资格三个月。

复盘来看,2015年5月26日,乐视网公告申请非公开发行,2016年6月2日,乐视网收到中国证监会批复文件。当年8月8日,乐视网非公开发行股票在深交所上市,向四名合格投资者非公开发行新股10664.30万股,募集资金47.99 亿元。

经中国证监会另案查明,乐视网2007年至2016年连续十年虚增业绩,其中涉及非公开发行申报文件财务数据期间为2012年至2014年及2015年1至6月。2012年至2014年乐视网分别虚增收入8965.33万元、19998.17万元和35194.19万元,虚增利润8445.10万元、19339.69万元和34270.38万元,占当期披露利润总额的37.04%、78.49%和470.11%。

具体而言,中德证券分别于2015年6月12日和9月1日出具《发行保荐书》申报稿和最终稿,签字保荐代表人为杨丽君和王鑫,保荐业务收入5660377元。

中德证券在乐视网2016 年非公开发行保荐业务中存在两个方面的问题。一方面,未完整获取和编制前十大客户销售情况;另一方面,未对业务发生的真实性进行有效核查。

证监会认为中德证券的上述行为涉嫌违反《保荐人尽职调查工作准则》第二十二条第七款、第八款及第九款的规定;涉嫌违反《证券发行上市保荐业务管理办法》第三十条的规定;涉嫌违反2005 年修订的《中华人民共和国证券法》(以下简称2005年《证券法》)第十一条第二款的规定,涉嫌构成2005年《证券法》第一百九十二条所述情形。乐视网非公开发行签字保荐代表人杨丽君、王鑫是直接负责的主管人员。

以上事实,有相关发行申请文件、中德证券尽职调查工作底稿、当事人询问笔录、当事人提供情况说明、乐视网虚构业务的相关证据等证据证明。根据当事人违法行为的事实、性质、情节与社会危害程度,根据2005 年《证券法》第一百九十二条规定,中国证监会给出如下处罚。

对中德证券责令改正,给予警告,没收业务收入5660377元,并处以11320754元罚款;对杨丽君、王鑫给予警告,并分别处以15万元罚款。其中罚款约为业务收入的2倍。

根据《中华人民共和国行政处罚法》第四十五条、第六十三条、第六十四条及《中国证券监督管理委员会行政处罚听证规则》相关规定,就中国证监会拟实施的行政处罚,中德证券及杨丽君、王鑫享有陈述、申辩和要求听证的权利。

另据多家媒体报道,深圳证监局于近日向平安证券下达了行政监管措施事先告知书,拟对平安证券责令改正并暂停保荐机构资格三个月,对乐视网IPO项目的保荐代表人和时任保荐业务负责人认定为不适当人员5-10年,其他相应的合规业务等相关人员被采取了监管谈话等措施。目前,监管部门正在进行事先告知程序,待程序履行结束后将正式下达相应的行政监管措施。

平安证券相关人士向界面新闻记者回应称,公司已收到事先告知书。近十年来,公司持续建立健全内控机制,合规风控水平持续提升。公司将本着客户至上原则,在依法依规的基础上与监管积极沟通,更好地服务实体经济发展。

某知名券商高管向界面新闻记者坦言,按照相关法规,券商暂停保荐机构业务资格期间,公司对IPO/再融资项目可不间断各项实质性尽调工作,并安排项目组按计划推进各项目财务数据更新工作、反馈回复的准备工作。

公开资料显示,作为一家中型券商,平安证券连续4年获评A类AA级,2021年入选证监会公布的首批证券公司"白名单"。

据悉,平安证券曾因乐视网时期的业务模式付出过惨重代价,并在事件发生后推动内部整改。2018年证监会正式发布《投行内控指引》之前,平安证券搭建起以投行业务部门、质量控制、内核/合规/风险管理为"三道防线"的投行业务内部控制管理体系。

事实上,在乐视网造假事件,除了中德证券和平安证券之外,中泰证券也涉及其中。今年一月份,2000名原告对乐视网等21名被告提起民事诉讼,就包含上述三家证券公司。(详见:乐视网集体诉讼持续发酵!中德、中泰、平安等券商和会计所被起诉,原告为何仅千人?)

去年以来,监管部门多次强调压实中介机构责任,相关监管细则陆续完善出台。去年7月份,证监会发布《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》。同年9月份,证监会发布《首次公开发行股票并上市辅导监管规定》,进一步要求中介机构归位尽责,发挥好资本市场“看门人”职责。