今天继续对宋城演艺的投资价值进行分析。

二 、核心投资逻辑及业务分析

1、市场空间及潜力

中国旅游演出的源起可以追溯至 1982 年,近 40 年的时间里,旅游演艺经历了荫芽期、起步期、成长期,如今正迈向成熟期。

(1)萌芽期 : 1982 年陕西省歌舞剧院古典艺术团在西安推出《仿唐乐舞》 ,接待来访的国家首脑和政府官员,拉开了旅游演艺的序幕。

(2)起步期 : 1994 年华侨城旗下的世界之窗推出《狂欢之夜》,1995 年中国民俗文化村推出《中华百艺盛会》,1997 年宋城演艺推出《宋城千古情》奠定了较初级的旅游演艺形态。

(3)成长期 : 2004 年山水实景演艺《印象·刘三姐》在桂林开演,被认为是旅游演艺行业的里程碑。在其开创性的带动下,国内形成一股投资旅游演艺的热潮。

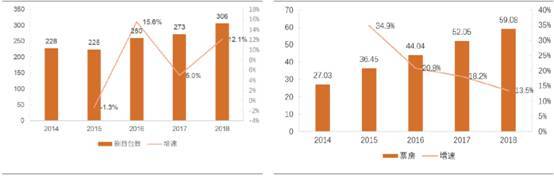

至今,旅游演艺行业已进入成长期末期。旅游演艺市场规模持续扩大,但增速明显放缓。2018 年,旅游演艺已达 306 台,票房收入 59.08 亿元,较 2017 年增加 7.03 亿元,增幅 13.5% ,远低于 2015-2017 年的票房增速34.9%/20.8%/18.2%。

旅游演艺行业集中度达到较高水平,“千古情"系列票房位居第一。经过多年激烈的市场竞争,形成了以“千古情”系列、“印象(又见)”系列、“山水盛典”系列、“长隆”系列为主的旅游演艺“1+3+N”格局,2016 年四系列票房总和占比超 60%,旅游演艺行业呈现较高的集中度。其中,宋城演艺推出的“千古情”系列演出票房规模自 2015 年后位居全国第一。根据道略咨询的数据,2018 年“千古情”系列演出票房收入为 18.5 亿元,占旅游演艺总票房收入的 31%。

以上是从行业整体的情况来看,接下来我们看一下宋城演艺的情况。

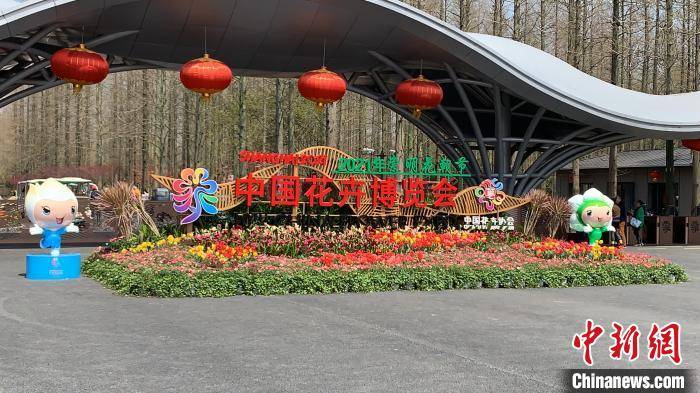

1996 年首个宋文化主题公园宋城景区在杭州开园,1997年《宋城千古情》公演,拉开了宋城演艺“演艺+公园”融合发展之路。2010 年公司在深圳交易所挂牌上市,成为国内“演艺第一股”。

2011-2014 年,公司开启第一轮异地扩张,三亚、丽江、九寨千古情景区先后落地。

2017-2019 年,公司进入第二轮轻重资产并行发展阶段,桂林、张家界、西安等重资产项目及宁乡、宜春、新郑等轻资产项目成功推出。并有上海、佛山、西塘、珠海、澳洲等项目正在建设筹划中。

目前, 公司正处于第三轮项目拓展和业务持续升级阶段,规划建设珠海、西塘等演艺谷项目。

在之前的分析中,我们已经提到了判断公司未来发展的关键变量就是销售规模的扩大。未来销售规模的扩大有赖于这些项目的销售情况,我们需要重点关注2020年6月已经推出的西安项目、即将于2021年推出的上海项目(这是公司后续扩张的核心项目),以及存量项目的转型升级情况。

(1)西安项目能为公司贡献多少收入是我们需要关注的,我们等待2020年报出来后重点看一下。

(2)存量项目转型升级

在行业规模增速放缓背景下, 公司创新推出宋城演艺 3.0 版本----“演艺王国”。利用2020年疫情停滞期,宋城谋划转型升级,从“一台剧目、一个公园、一张门票”向“多剧目、多票型”的“演艺平台”转变。

旅游演艺行业已进入成长期末期,市场规模增速放缓,光靠“千古情”一台节目宋城遇到了发展瓶颈。2019 年,杭州宋城、三亚宋城都首次出现营业收入负增长的情况。宋城开始尝试“演艺王国"模式。突如其来的疫情迫使宋城闭园休整,同时也加快了宋城转型的步伐。杭州大本营是宋城“演艺王国”模式的率先试点。

作为试点,杭州大本营在疫情期间进行了大规模硬件设施整改。景区共规划建设 4 个“千古情”标准的剧院,每个剧院容纳 3000 人以上,可根据淡旺季调节上演景点剧目《宋城千古情》、《大地震》等。此外,景区还推出其他风格、规模各异的剧院,如10号沉浸式剧院。

演艺王国模式试点的效果怎么样,我们也等到2020年报数据出来后再来评估。如果效果好,也可以向存量项目复制,这也将成为推动公司发展的重要因素。

(3)上海项目

作为公司第三轮扩张的核心项目之一,上海"宋城演艺世博大舞台”将于 2021年一季度开业。与过去的旅游演艺项目不同,该项目是公司在城市演艺市场的首次尝试。从景区到都市,演艺内容、客户群体、营销手段都将发生改变,这对于公司既是挑战也是机遇,落子沪上,未来将迎接更大的城市消费市场。

根据中国演出行业协会的统计,2018 年,旅游演艺 6.31 万场,占全国总演出场次的 10.19%,票房收入 37.47 亿元,占总票房的 20.6%。其他演出类型为专业剧场演出、大型演唱会音乐节、演艺场馆驻场演出,均可被认为是城市演艺。城市演艺规模更大,但旅游演艺的单场营收能力更强。

从演艺规模、集聚程度、竞争格局角度考虑,我国城市演艺仍处于成长期初期。

城市演艺在一线城市率先发展, 相比发达国家总体规模不高, 未来空间巨大。2018 年,北京演出市场总演出唱场次 24684 场,票房收入 17.76 亿元,观众人数1120.2 万人次,同比增加 0.59%/3.49%/4.19%。上海各类演出主体 1992 家,全年共举办营业性演出 30086 场,吸引观众 1613.5 万人次,票房收入约 18 亿元,同比增加 12.5%。然而,和纽约、伦敦相比,北京、上海的城市演艺仍有很大发展空间。纽约、伦敦的人口只有北京、上海的三分之一,但是单百老汇和西区的观众人数就已经和北京、上海全市演出观众人数相当,票房收入更是数倍。随着城市经济的发展,北京、上海的城市演艺规模有望率先向发达国家靠近。

上海目前仍缺少一个知名的城市演艺集聚区,围绕建设“亚洲演艺之都”的目标,上海提出以上海大剧院、文化广场、黄浦剧场、中国大戏院等 39 个剧场和展演空间打造演艺集聚区“演艺大世界----人民广场剧场群"。2018 年,“演艺大世界”专业剧场完成演出 2945 场,占比 37.6%,吸引观众197.8 万,占比 40%,票房收入 1.67 亿,占比 17.2%。该区域虽然已经成为上海演出密集度最高、演艺集聚效应最凸显的区域,但票房收入仍然有限。演艺集群的打造标志着上海在城市演艺方面向国际标杆纽约百老汇、伦敦西区逐步靠近。

若上海项目能成功则标志着公司由大众向中高端消费者的突破,将打开公司的成长空间,对公司而言有很强的战略意义。

从公司的成长空间及潜力方面看,公司还是很有前瞻性的眼光的,公司已经进行了前瞻的布局,现在我们需要对效果进行评估。尤其是要对公司演艺王国转型升级的效果和上海世博园项目能否如期推出及后续运营情况。一句话,公司的成长空间是有的,但还有不确定性,我们持续跟踪。

2、竞争格局及优势

从竞争格局方面看,在市场空间部分我们已经提到过,作为演艺第一股,“千古情”系列相对“印象”系列等还是有优势的。

公司自身的竞争优势主要体现在:

①民企体制,机制灵活,产品紧随市场。管理层非常重视项目盈利,故花费大量精力在消费者的体验上,以求给消费者最佳的观演体验。千古情演出“每月一小改,每年一大改”,以保证演出无时不刻贴近市场喜好。

②渠道能力强。深入最基层,与地接社、酒店、茶楼甚至出租车司机等等最底层渠道达成协议,形成一个无孔不入的销售网络。游客在各地都能看到宋城投放的宣传资料。

③返点高。宋城产品定价比其他产品高,返点空间更大,旅行社及其他渠道商更愿意和宋城合作。

3、成长驱动和态势

(1)市场及供需端

从市场供需端来看,公司处在一个好的赛道,旅游市场的需求也是没有问题的。这里面有一个复购的问题,也就是客户黏性问题,个人认为复购应该比较少。如果我已经在杭州宋城看过“千古情”了,下一次去丽江旅游,还会看“千古情”吗?个人不会去了。

(2)成本费用端

成本端可拆分为固定成本及可变成本,固定成本主要包括固定资产及无形资产的折旧摊销,其成本率会随着场次提升而得到有效摊薄,可变成本则包含人工成本及其他可变成本,因此单场成本控制是降低可变成本的核心要素。

① 折旧摊销:折旧摊销成本包括景区建设成本摊销,土地租赁摊销及剧本成本摊销,因此一方面受到原有固定资产及无形资产成本影响,一方面亦受到场次提升带来的规模效应有关,内生影响变量为场次及固定资产/无形资产成本。

从建设成本看,宋城在建设成本对比同类型演艺类景区并无绝对优势,甚至略高于同业竞争者,主要原因可能来自于其他旅游演艺建设主要是单个演艺场景建设,宋城属于演艺与主题乐园相结合模式,业态的丰富必然带来建设成本的提升。公司在固定资产折旧成本上的核心优势在于营收高增长下带来的规模效应。目前公司折旧费用占营收比显著低于其他同业竞争者,13-14年宋城三亚及丽江景区逐步投放,营收在15-16年出现飞速跃升,营收规模增长下带来公司折旧成本占比下降,规模效应显著。

②人工成本:人工成本主要为演员成本,人员成本对于演员表演积极性的激励作用显著,其受到演员人数及单人价格的双重影响。

三亚/丽江/九寨千古情演员数量在180/120/150人左右,单场表演仅需要40-60名演员就可完成。对比三亚千古情、丽江千古情及其他印象景区,其单场演员成本显著低于实景演艺类景区,主要来源于演员数量的严格管控。

③剧本成本:剧本成本主要包括创作成本及后续维护更新成本,剧本成本受到多重影响因素,包括剧本本身质量,剧本间差异性以及团队的经验丰富程度。

宋城一次性剧本成本支出高于其他景区,从剧本成本看无显著优势。

费用端主要包含销售费用及管理费用两项。

①销售费用:销售费用包含广告营销,人员成本,渠道开拓等多项费用,销售费用率本身影响公司盈利,同时优质的营销投入对营收增长有十分强劲的促进作用。

宋城演艺销售费用率普遍低于行业平均水平,费用集中投放渠道开发及广告宣传。从公司销售费用率水平看,整体低于行业均值。从销售费用结构来看,公司代理销售和广告宣传各占到45%,成为最主要的两项费用。

②管理费用:管理费用作为费用端,若可形成规模效应则可在控制管理质量的基础上进行缩减,对公司盈利有较强的正向激励作用。

公司管理费用率处于行业领先水平,与同行业相比,宋城演艺的管理费用率一直处于较低水平。

从成本费用端上看,公司的费用率控制相当出色,也成为了公司核心竞争力之一,从成本费用端压缩的空间不大。

(3)产能及外延端

公司未来扩张将以重资产为主。在次轮异地扩张初期,由于非热门旅游目的地、二等旅游目的地建项目存在一定的不确定性,为了分摊风险,公司在宁乡、宜春和新郑的项目采取了轻资产的模式。但是轻资产模式下公司利润有限,一个项目一年仅能分成3000万左右的利润,且轻资产会挤占公司整体产能(公司目前每年的产能上限是3个新项目)和市场空间,因此未来公司的扩张仍将以重资产为主。

公司目前正在推进的项目还是比较多的,佛山、西塘、珠海项目正有序推进中,从产能端来看是没有问题的,关键还是看这些项目能否如期推出,推出之后的销售情况。

从市场空间、竞争格局、成长驱动方面综合看,公司仍有广阔的成长空间,竞争优势明显,产能方面有较强的驱动力。