未来将有更多并购整合,强者愈强,最终掌控整个市场。

受疫情影响,各国纷纷实施旅行限制,旅游需求急剧下滑,导致全球旅游业遭重创。

2020年12月,世界旅游组织发布的数据显示,2020年1月-10月,国际旅客减少了9亿人次,同比下降了72%,造成国际旅游出口收入损失了9350亿美元,是2009年亏损数额的10多倍。

世界旅游组织预计,2020年全年的国际旅客将减少10亿人次,降幅达70%-75%,国际旅游损失近1.1万亿美元,全球旅游业倒退30年,甚至会给全球GDP造成2万亿美元的损失。

印度旅游与酒店业协会(FAITH)预计,2021财年(即2020年4月1日-2021年3月31日)印度旅游业将因疫情而亏损15万亿卢比(约2049亿美元)。与此同时,印度的航空公司的亏损将达2100亿卢比(约28.7亿美元)。信用评级机构ICRA也认为,印度的旅游和酒店业会出现负增长。

虽然旅游业需要相当长的时间才能恢复至疫情之前的水平,但是旅游业曾经历过9/11、2008年经济危机和其它疫情,最终都实现了复苏,这足以证明旅游业的坚韧。世界旅游组织的专家小组预计全球旅游业将在今年第三季度复苏,但是有近1/5的成员则预计2022年才会实现复苏。

相比之下,各国国内旅游业的复苏会更快。印度旅游公司的数据显示,在圣诞和元旦期间,机票和酒店的预订量都上涨了25%-30%。

印度最大的OTA集团MakeMyTrip发布数据称,印度国内休闲旅游目的地的机票预订量增长了25%。Thomas Cook India表示,在12月5日-7日的72个小时限时促销活动内,国内游的预订量占总预订量的65%。同时,印度连锁酒店品牌Sarovar Hotels & Resorts表示,比姆塔尔、台拉登和果阿等著名目的地的休闲酒店入住率达到100%。

以往,印度每年都有2500万至3000万人前往国外度假,如今他们可以为国内旅游业提供巨大支持。

长期结构性增长的动力

谷歌与贝恩咨询公司发布的一项报告显示,印度旅游业在该国的GDP占比从2013年的6.7%上升至2019年的9.4%,与英国10.5%的占比相差不远。

从长远来看,印度将会迎来结构性增长,这里面有多个关键驱动因素,例如,经济的强劲发展,中产阶级崛起,民众的可支配收入增加,这些因素都将推动印度旅游业的进一步发展。

美国中央情报局出版的调查报告《世界概况》指出,过去的十年里,印度的经济增速一直排在世界前列。2019年10月,国际货币基金组织发布的《世界经济展望》报告称,就名义GDP而言,印度超过法国和英国,成为全球第五大经济体。

印度的经济增长将推动其旅游业的发展,因为随着民众可支配收入的增加,他们会预订更多的国内和国际旅行。

MakeMyTrip曾估计,2018年4月至2019年4月期间,RCS航线(受印方补贴鼓励的连接国内小型机场的航线)的航空客运量增长了242%,这一数字预示了印度旅游业未来的巨大增长机会。

来源:India Times

来源:India Times

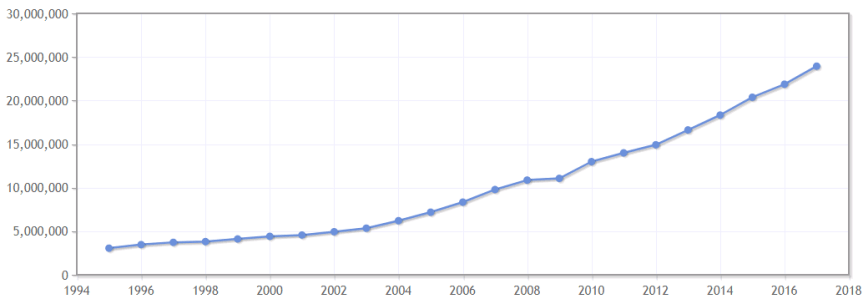

在国际旅游方面,出发旅客人数在逐年稳步增长,未来会继续保持增势。

来源:IndexMundi

来源:IndexMundi

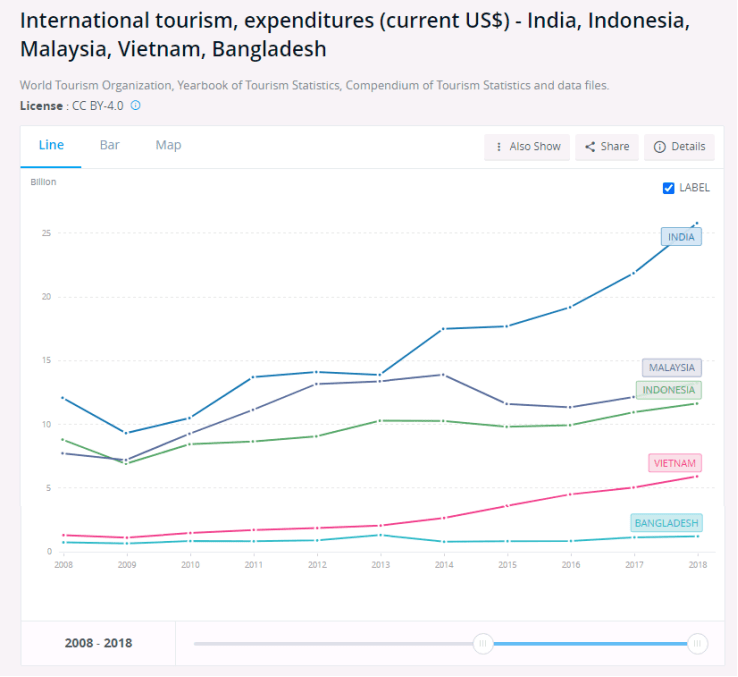

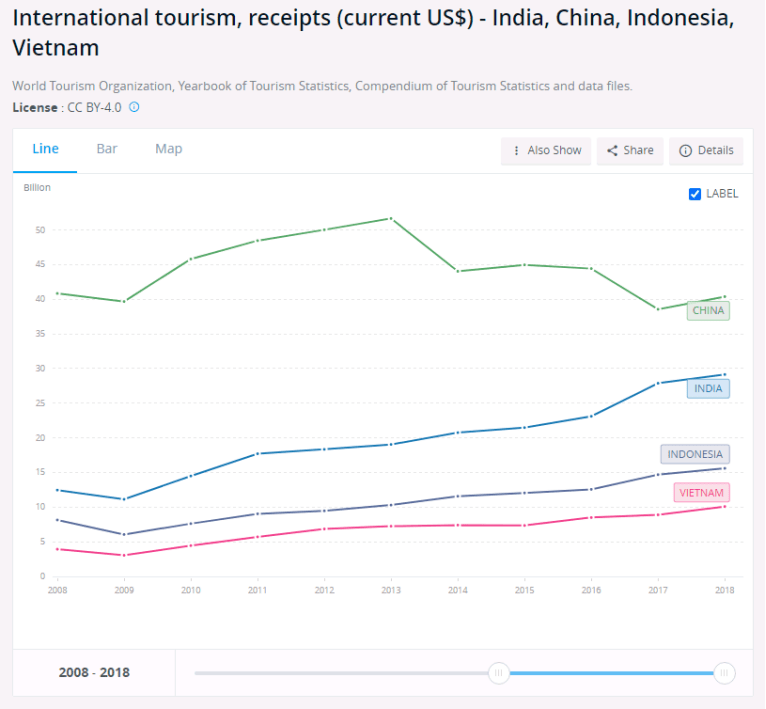

世界银行的数据显示,2008-2018年,印度国际旅游消费也保持良好增长态势,虽然不比中国,但是比孟加拉、印尼、越南和马来西亚等亚洲邻国增长更快。

来源:世界银行

来源:世界银行

印度持有护照的人口比例大约为5%,中国为9%,相比之下美国、加拿大、英国则分别为42%、66%、76%。

印度政府也大力支持旅游业的发展。2019年,印度接待的国际游客达到1093万人次,同比增长3.5%。过去五年里,印度的国际到访游客快速增长,复合年均增长率(CARG)为7.31%。

来源:世界银行

来源:世界银行

印度OTA都十分看好本国入境游和出境游的增长潜力,MakeMyTrip计划今年拓展至阿联酋市场,EaseMyTrip也在积极扩展其国际业务,尤其是印度民众最青睐的国际目的地。

新常态将推动OTA的发展

整个旅游业都期待国内旅游业的复苏,卫生和社交距离也成为确保安全和提振信心的首要因素,这一新常态也将推动OTA的发展。

2020年9月,MakeMyTrip向投资者展示了印度在线预订业务的巨大增长空间。

印度在线预订的国内机票仅占所有国内机票的30%,而酒店的在线预订量仅为15%,MakeMyTrip预计这一数字在2025年将增长至40%。

来源:MakeMyTrip

来源:MakeMyTrip

疫情之前,印度的在线旅游已经在积蓄力量。网络普及率的提高大大刺激了在线预订业务。旅游市场研究公司Phocuswright的数据认为,2019年印度在线旅游预订占比43%,2022年将达到47%。随着在线预订量的提升,MakeMyTrip和Yatra等OTA将从中受益。

印度OTA双雄

MakeMyTrip和Yatra分别是印度排名第一、第二的OTA,但是MakeMyTrip与Yatra拉开了较大的差距。

过去几年里,MakeMyTrip的年收入平稳增长。2016财年和2017财年,MakeMyTrip的年收入增长率达到33%和50%,而Yatra同一时期的年收入同比增长分别为12%和30%。MakeMyTrip的收入增长更快,主要因为其规模远大于Yatra。2017财年,Yatra的总收入为1.3亿美元,不足MakeMyTrip的三分之一。

随后几年,两者的差距越来越大。

2020财年(2019年4月1日至2020年3月31日),MakeMyTrip的收入为5.1亿美元,同比增长5%,而Yatra却下滑了22%,仅为MakeMyTrip的五分之一。尽管Yatra几年前也采取了一些措施,试图缩小与MakeMyTrip的差距,但未能取得成果。

双重风险

从短期来看,第二波疫情可能会到来,即使有疫苗,国际旅行可能也不会复苏,而且针对变种病毒,疫苗的药效或许会打折扣。不过,这些情况是短暂的,并非结构性问题。

从长期来看,日益激烈的竞争会缩减利润空间和市场份额。印度的在线旅游市场竞争已然十分激烈,多家公司在争夺同一块蛋糕。除了本土两家最大的公司MakeMyTrip和Yatra,还有Fab Hotels、EaseMyTrip(有上市计划)、OYO,以及国际巨头Airbnb和Booking.com等。

然而,除了这些竞争对手,印度OTA面临的最大威胁其实来自其它行业的科技巨头,例如亚马逊在印度的分公司、沃尔玛投资的电商公司Flipkart、阿里巴巴投资的支付平台Paytm以及谷歌,它们都在逐渐占领印度最具增长潜力的二三线城市。

两年前,印度本土电商巨头Flipkart投资了MakeMyTrip和旅游预订平台ixigo。短短一年时间里,Flipkart称其平台的旅游搜索量达到5000万次,其中50%的搜索量来自二三线城市用户。

本地支付平台Paytm的在线巴士和机票预订量也在不断增长,甚至希望独揽MakeMyTrip在该领域的业务。Paytm表示,65%的新用户同样来自二三线城市。

谷歌也是印度OTA的劲敌,它原本就是在线旅游行业的主要受益者,如今更是野心勃勃,想要与OTA一争高下。谷歌推出的机票搜索平台Google Flights已经取得一定成绩,当下正在大力推动酒店预订业务的发展,力图撼动全球OTA的地位。

与依靠在线广告赢得流量的传统OTA不同,这些科技巨头本身自带流量,在拓展在线旅游业务过程中尽显优势。还有一个不争的事实,它们拥有大量的资源和数据,未来具有极大的发展潜力,将成为可怕的对手。

由于印度拥有广阔的在线旅游市场和巨大商机,整个行业必将面临国内和国际的双重竞争,它们最终会影响毛利率、市场份额甚至长期盈利能力。

与Yatra一样,MakeMyTrip目前也处于亏损状态,日趋激烈的竞争将预示着,该公司未来几年会以盈利能力为代价,继续提供大幅折扣。虽然也有人认为,大多数科技公司在几十年里,都会为了追求市场扩张,不惜投入大量资金,而之后再将重心转向盈利,但是对于一个准入门槛较低的行业,如果竞争日益激烈,公司需要回答的问题是,它们需要角逐多久,才能开始为投资者带来回报?

日趋激烈的竞争可能也会给毛利较高的酒店和住宿业务带来挑战。鉴于机票比酒店客房更容易卖出去,也不难理解为什么MakeMyTrip等老牌OTA将着力拓展该领域的业务。MakeMyTrip的酒店和打包产品的毛利为22%,机票和巴士票的毛利分别为7%和8.5%。当前,酒店和打包产品为MakeMyTrip带来了46%的收入,预计这一数字到2022年将超过70%。

Booking.com 和Airbnb等国际巨头也已经垂涎印度这片市场很久。它们的实力不容小觑,而且已经扩大了在印度的市场份额。2016年,Airbnb刚进入印度之时,就明确表示要在这个渗透率较低的市场获取更大份额。同一年,MakeMyTrip将短租纳入业务范围,而且该业务如今已经创造了5%-7%的收入。当前,MakeMyTrip有17万个房源,其中2万至2.5万个为短租房源,而Airbnb的短租房源是前者的两倍,大约5.4万个。随着Airbnb继续扩张,竞争必将进入白热化。与此同时,Booking.com也表示,印度已成为其酒店、度假村等住宿业务增长最快的市场之一。

凭借强大的规模优势,Airbnb和Booking.com拥有一定的竞争优势,能够提供更高的折扣,进行收购,最终扩大住宿业务的市场份额。

整合趋势

疫情的影响和印度迅速发展的在线旅游市场,将共同推进企业之间的整合。

过去几年,印度的在线旅游业已经见证了企业合并案例。2016年,MakeMyTrip与Goibibo合并。2019年,MakeMyTrip收购了印度差旅公司Quest2Travel India。通过此次收购,MakeMyTrip获得了许多大企业客户,包括印度最大的汽车公司塔塔汽车、印度跨国集团Aditya Birla、印度最大的媒体集团Times Group,等等。

美国金融服务商Ebix原本计划收购Yatra,但是以失败告终。

未来将会有更多的并购案例出现,强者只会愈来愈强,最终掌控整个市场。

MakeMyTrip将继续通过收购增强自身实力,因为它有雄厚的资金支持,仅凭这一点,就足以将那些在疫情中艰难求生的小公司收入囊中。

MakeMyTrip的竞争优势

尽管面临来自国内和国外的双重压力,MakeMyTrip自身的实力也有例为证。20多年以来,MakeMyTrip一直保持行业领先地位,而同期的酒店预订平台Stayzilla和短租平台HotelsAroundYou早已被淹没在历史洪流中。

有趣的是,OTA巨头Expedia.com因为不堪MakeMyTrip等本土企业提供的大幅折扣带来的压力,而退出这场争夺赛。

MakeMyTrip背后强大的投资者,也是一个有力的加分项。战略大股东携程持有MakeMyTrip大约16.9%的普通股、100%的B类股,拥有48.85%的投票权。

有了中国最大OTA携程的加持,MakeMyTrip将获得宝贵经验,在激烈的竞争中突破重围。在2019环球旅讯峰会上,孙洁曾透露,携程会助力MakeMyTrip立足印度,做好移动互联网转型,比如底层系统能力的输出和利用API进行资源方面的对接。

印度的在线旅游市场不会是一方独霸的局势,其他竞争者也有发展机会。虽然短期内的投资回报难以预测,但是对于想要利用印度在线旅游市场增长机会的投资者来说,MakeMyTrip值得关注。

来源:环球旅讯